従業員の離職率をいかに低く抑えるかということは、ベンチャー企業にとって重要な経営課題の一つだが、「給与アップ」は単純ながらも従業員のモチベーションを高め、定着率を上げる有効な手段と言える。

そして、平成25年度税制改正ではそれを後押しする「所得拡大促進税制」が導入されたので、是非活用を検討したい。

人件費に関する優遇税制としては従来から「雇用促進税制」があるが、その適用を受けるためには、新たに従業員を雇用する必要がある。これに対し、「所得拡大促進税制」では新規採用は不要であり、現在の雇用者に対して給与等を増加させるだけで適用が受けられる。また、雇用促進税制では、事業年度開始から2か月以内に「雇用促進計画」をハローワークに提出することが適用要件となっているが、所得拡大促進税制にはこうした要件はないため、その年度の業績や予算を見ながら適用を検討することが可能だ。

同税制には資本金基準や業種の要件は設けられていないため(ただし、青色申告書の提出は求められる)多くの企業で適用が期待できるが、適用にあたっては、次の3つの要件のすべてを満たす必要がある。

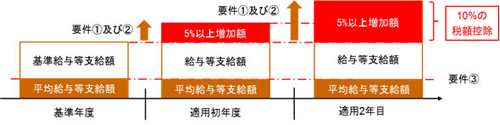

1 雇用者給与等支給額が基準雇用者給与等支給額(基準年度の雇用者給与等支給額)に比し5%以上増加している。

2 雇用者給与等支給額が比較雇用者給与等支給額(前事業年度の雇用者給与等支給額)を下回らない。

3 平均給与等支給額が比較平均給与等支給額(前事業年度の平均給与等支給額)を下回らない。

<各用語の意味>

1 雇用者給与等支給額

適用を受けようとする事業年度(適用年度)の損金の額に算入される給与等の支給額

2 基準雇用者給与等支給額

平成25年4月1日以後に開始する事業年度のうち、最も古い事業年度開始の日の前日を含む事業年度(基準年度)における雇用者給与等支給額のこと。

(例)3月決算の場合 平成24年4月1日~平成25年3月31日

12月決算の場合 平成25年1月1日~平成25年12月31日

3 比較雇用者給与等支給額

適用年度開始の日の前日を含む事業年度の雇用者給与等支給額

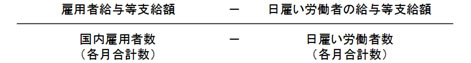

4 平均給与等支給額

適用年度における以下の算式により計算した額のこと。

<算式>

5 比較平均給与等支給額

適用年度にかかる比較雇用者給与等支給額(前事業年度の雇用者給与等支給額)を④と同様の算式により計算した額のこと。

なお、対象となる給与は、国内の事業所に勤務する雇用者に対する給与であり、日雇い、パート、アルバイト、嘱託などへの支払いもすべて含まれる。一方、派遣社員、請負労働者、出向元が給与等を負担する出向者などに対する支払いは含まれない。また、出向に限らず、他の者からその給与等に充てるため支払いを受ける金額がある場合には、その金額を控除した金額となる。

上記1のとおり、その年度の雇用者給与等支給額が5%以上増加しているかどうかは、基準年度の雇用者給与等支給額との比較により判定される。したがって、適用年度1年目において同税制を適用することができれば、2年目以降に給与等の水準に大きな変動がない限り、2年目においても適用できる可能性が高い。ただし、平均給与等支給額が前年の平均給与等支給額を下回らないことが必要となるため、比較的給与等が低いと見込まれる新入社員等の採用を考えている場合は、平均給与等支給額が大きく下がり、適用を受けられない可能性がでてくるので注意したい。

なお、同税制は「雇用促進税制」との併用はできないほか、控除額限度額(法人税額の10%(中小企業は20%))を超えた部分の金額を翌年に繰越すことはできない。

(アクタス税理士法人)

情報提供:上場.com

当事務所は上場ドットコム

当事務所は上場ドットコム